« Les règles budgétaires de la zone euro ont été suspendues pendant la crise de la Covid-19. Heureusement. Mais j’ai maintes fois affirmé sur ce blog depuis que je l’ai commencé en 2012 (par exemple ici) que les règles budgétaires de la zone euro, ou tout version modifiée de celles-ci, ne sont pas appropriées. C’est à présent le moment de reconsidérer la base même sur laquelle ces règles furent introduites.

Olivier Blanchard, Álvaro Leandro et Jeromin Zettelmeyer pensent aussi que les règles existantes doivent être abandonnées, mais leur alternative considère toujours les inquiétudes relatives à la dette publique comme centrales. C’est l’obsession avec la dette publique qui a provoqué tant de problèmes. Nous avons besoin d’une reconsidération bien plus radicale, en retournant à la macroéconomie de base.

Avant que l’euro ne soit lancé, j’avais affirmé dans des articles académiques avec d’autres (par exemple ici) que l’euro ne pouvait fonctionner que si la politique budgétaire pouvait réaliser un rôle de stabilisation de l’activité macroéconomique (et non de la dette publique). Ce travail s’est poursuivi malgré le fait qu’il ait été ignoré lorsque la zone euro fut créée (par exemple ici). L’idée reflète la macroéconomie de base. Durant les périodes au cours desquelles l’économie croît rapidement relativement à la moyenne de la zone euro, le pays-membre doit resserrer sa politique budgétaire, tandis qu’il doit recourir à la relance budgétaire lorsque sa croissance est inférieure à la croissance moyenne de la zone euro.

Quand la zone euro fut lancée, tout cela fut ignoré et les règles budgétaires de la zone euro se focalisèrent sur la stabilisation de la dette publique plutôt que sur la stabilisation macroéconomique. La conséquence fut un désastre. Du début de la zone euro jusqu’à la crise financière mondiale, les plus petits pays européens connurent un boom parce que leurs taux d’intérêt étaient désormais liés à la moyenne de la zone euro et les excédents budgétaires qui en résultèrent furent utilités comme excuse pour leur excès budgétaire. A l’inverse, une récession en Allemagne n’a pas été traitée par une expansion budgétaire, ce qui provoqua une inflation inférieure à la cible qui lui permet de gagner en compétitivité relativement au reste de la zone euro.

Le château de cartes s’est effondré lors de la crise de la zone euro. L’Allemagne considérait, sans tenir compte du fait que la plupart des pays n’amorçaient qu’à peine leur reprise de la crise financière mondiale, que la crise de la zone euro résultait d’un excès budgétaire généralisé. Une vague de contractions budgétaires (aggravée par une hausse des taux d’intérêt de la BCE) provoqua une seconde récession. Parce que l’Allemagne avait gagné en compétitivité relativement au reste de la zone euro lors de la précédente décennie, il n’y a qu’elle qui ne souffrit guère durant cette récession et les pays périphériques furent l’objet d’une austérité excessive. (…)

Je suis convaincu que si la zone euro avait suivi le genre de règles budgétaires nous avions suggérées avant la création de la zone euro, rien de tout cela (mis à part la crise financière mondiale bien sûr) ne serait survenu dans des dimensions aussi dramatiques. (Pour une analyse qui conforte cette idée, je vous renvoie à l’étude dont je discute ici.) Pour comprendre pourquoi, nous devons retourner à la macroéconomie de base.

Imaginez qu’un pays maintienne ses taux d’intérêt fixes, mais utilise efficacement sa politique budgétaire pour maintenir l’inflation à sa cible. C’est proche de ce que certains pays ont tenté de gérer leur économie à l’époque des taux de change fixes de Bretton Woods. Qu’est-ce qui assure la stabilité de la dette publique dans ces pays si la politique de stabilisation macroéconomique est efficace ? La réponse est les expansions et les récessions. Avec les expansions et les récessions se succédant les unes aux autres au fil de ce que nous appelons le cycle d’affaires, chaque période de relance budgétaire (durant une récession) est suivie par une période de resserrement budgétaire (durant une expansion). A première approximation, cela se compense au cours du temps, donc la dette publique est stable et soutenable.

La zone euro reproduit cette situation avec une différence importante. Quand les taux d’intérêt de la BCE ne butent pas sur leur borne inférieure, la BCE contrôle le taux d’inflation moyen. Ce que les autorités budgétaires nationales ont à faire, c’est de voir l’écart entre l’inflation domestique et l’inflation moyenne de la zone euro. Si l’inflation d’un pays-membre est supérieure à la moyenne, un resserrement budgétaire s’avère nécessaire, et vice versa.

Comment cela aurait fonctionné en zone euro avant la crise financière mondiale ? Si les pays de la zone euro avaient suivi cette règle budgétaire tirée de la macroéconomie de base, nous aurions vu une contraction budgétaire dans les pays périphériques et une expansion budgétaire en Allemagne. En conséquence, la position budgétaire des pays de la périphérie aurait été bien plus saine et l’Allemagne n’aurait pas tant gagné en compétitivité vis-à-vis de tout le monde. La règle budgétaire actuelle qui s’est focalisée sur les déficits excessifs a échoué, parce que la situation budgétaire des pays périphériques semblait saine en raison d’une croissance rapide de leur production. (...)

Baser les règles budgétaires européennes autour de la dette publique s’est révélé être un échec complet. Je me souviens des réactions incrédules que j’avais suscitées lorsque j’avais discuté avec des Espagnols avant la crise financière mondiale et que je leur avais dit que l’Espagne avait besoin d’un resserrement budgétaire. Ils m’avaient répliqué en disant que cette suggestion ne faisait pas sens dans la mesure où l’Espagne connaissait alors d’amples excédents budgétaires. Malheureusement, après la crise financière mondiale, cela fit parfaitement sens. C’est une erreur que la zone euro ait des règles budgétaires basées sur les déficits et la dette publics et cela ne peut qu’échouer.

Bien sûr, il est difficile de croire que les choses changeront. L’esprit des responsables politiques en Europe est dominé par des idées erronées qui vont à contre-courant de la macroéconomie de base et qui se cristallisèrent avec la formation de l’euro. Mais il est important qu’au moins certains montrent ce à quoi ressembleraient des règles budgétaires dérivées de la macroéconomie de base et expliquent pourquoi elles seraient supérieures à celles que nous avons aujourd’hui. »

Simon Wren-Lewis, « Eurozone fiscal rules should be based on national macroeconomic stabilisation, not national debt stabilisation », in Mainly Macro (blog), 27 avril 2021. Traduit par Martin Anota

aller plus loin...

« La zone euro manque-t-elle de discipline budgétaire ? »

« Petit précis de règles budgétaires »

« Pourquoi les gouvernements empruntent-ils ? »

Tag - Simon Wren-Lewis

mardi 27 avril 2021

Les règles budgétaires de la zone euro doivent se baser sur la stabilisation macroéconomique, non sur la stabilisation de la dette publique

Par Martin Anota le mardi 27 avril 2021, 11:09 - Politique budgétaire et endettement public

mardi 14 avril 2020

Certains mythes à propos de la dette publique et de la façon par laquelle elle est financée

Par Martin Anota le mardi 14 avril 2020, 11:22 - Politique budgétaire et endettement public

« Le fait que la Banque d’Angleterre ait temporairement éliminé la limite sur le Ways and Means Facility a suscité de nombreuses réactions vendredi dernier (le 9 avril). Cela signifie effectivement que la Banque d’Angleterre peut créditer le gouvernement avec autant de monnaie que nécessaire dans la crise actuelle. Le fait que cela provoque tant de réactions illustre à quel point il y a des mythes très répandus à propos de la dette publique. En voici trois.

1. Cela ne change rien de savoir que sommes au milieu d’une crise économique, comme une récession ou une pandémie : nous devons nous inquiéter de ce qui se passe du côté de la dette publique.

C’est faux pour tout pays qui possède sa propre monnaie, comme le Royaume-Uni. Dans une crise, vous devez vous inquiéter de la seule lutte contre la crise. La dette publique est ce qui permet au gouvernement de mettre en œuvre toutes les ressources budgétaires pour lutter contre la crise. S’inquiéter de la dette publique, c’est comme s’inquiéter à l’idée qu’un camion de pompier utilisé pour éteindre un incendie puisse user trop d’eau.

2. D’accord, mais nous devrons nous inquiéter de la dette publique lorsque la production cessera de chuter (ou, dans le cas d’une pandémie, lorsque le confinement sera relâché).

C’est à nouveau erroné. Ce fut l’erreur que certaines grandes économies ont commise après la crise financière mondiale de 2008. En s’inquiétant à propos de la dette publique, elles ont soit freiné, soit tué, soit inversé la reprise. Parce que le gouvernement peut demander à la banque centrale d’acheter sa dette (ou de continuer à créer de la monnaie), il n’y a pas besoin de s’inquiéter à propos de la dette publique tant que l’économie n’a pas achevé sa reprise suite à la crise. Ce sera également vrai lors de la reprise qui suivra la pandémie.

3. Quand le gouvernement commence à financer son déficit en imprimant de la monnaie plutôt qu’en émettant de la dette, l’inflation rampante est juste au coin de la rue.

Beaucoup ont pensé cela après la crise financière mondiale, quand les banques centrales ont commencé à acheter de la dette publique via leurs programmes d’assouplissement quantitatif (quantitative easing), parce qu’elles achetaient des titres publics en imprimant de la monnaie. Les événements subséquents ont montré que ceux qui pensaient que l’inflation était inévitable avaient complètement tort, comme beaucoup d’entre nous le disaient déjà à l’époque. S’ils se sont trompés, c’est parce que les taux d’intérêt butaient sur leur borne inférieure et qu’à la borne inférieure cela n’importe pas vraiment de savoir comment la dette publique est financée. La raison est intuitive : quand les taux d’intérêt sont nuls, vous êtes indifférents entre la liquidité et la dette de court terme. Donc, pourquoi imprimer de la monnaie plutôt que de s’endetter provoquerait de l’inflation quand les taux sont à zéro ? Il n’y a aucune raison. (...)

Pourquoi le gouvernement préfère-t-il emprunter plutôt que de créer de la monnaie pour couvrir ses déficits ? Après tout, cela aussi coûte de l’argent. Même quand les taux d’intérêt de court terme sont nuls, les taux d’intérêt sur la dette publique à long terme sont plus élevés, pour compenser le fait d’avoir de l’argent bloqué ou pour le risque en capital lorsque les titres seront vendus plus tard. Dire que le financement des déficits publics par création monétaire crée de l’inflation est trop banal, parce que cela suppose un simple lien entre les prix et la monnaie créée par la banque centrale, un lien qui n’a pas été vérifié lors des récessions.

Une meilleure réponse est celle que donna Keynes. Dans une récession, vous pouvez créer beaucoup de monnaie, parce qu’elle sera certainement détenue par des banques ou investisseurs financiers frileux. Mais en dehors d’une récession, les investisseurs financiers et les banques vont désirer se débarrasser de cette monnaie, ce qui va pousser les taux d’intérêt à la baisse dans l’économie, encourageant un endettement excessif et décourageant l’épargne. Cette demande excessive va créer de l’inflation. Les banques centrales sont seulement capables de contrôler le niveau général des taux d’intérêt dans l’économie en restreignant le montant de monnaie qu’elles créent, ce qui explique pourquoi les déficits publics sont largement financés en émettant de la dette.

Si nous ne devons pas nous inquiéter à propos de la dette publique durant les crises ou dans la mesure où les crises finissent par s’arrêter, devons-nous nous en inquiéter tout court ? C’est une bonne question, qui ne peut être répondue qu’en regardant pourquoi avoir de hauts niveaux de dette publique peut être mauvais. Donc, regardons trois mythes ou mauvaises compréhensions à propos de la dette publique.

1. Une dette élevée accroît le risque de crise financière.

La vision générale en ce moment est qu’il y a une pénurie d’actifs sûrs dans le monde et la preuve la plus manifeste d’une telle pénurie est la faiblesse des taux d’intérêt sur la dette publique. Comme pour les paniques de marché de court terme, nous avons vu que pour un pays qui bat sa propre monnaie cela n’est pas un problème.

2. La dette publique est un fardeau pour les générations futures

L’idée ici est que le service de la dette doit être assuré (les intérêts doivent être payés) et que cela ne peut être fait qu’en accroissant les impôts. Mais le niveau des intérêts sur la dette dépend des taux d’intérêt, donc quand ces derniers sont faibles, la dette publique peut être plus élevée avec le même "fardeau". L’autre chose à dire (qui devrait être évidente, mais qui est souvent ignorée) est que laisser une récession s’aggraver peut provoquer des dommages permanents pour les générations futures. Tout comme l’inaction face au changement climatique. (...)

3. La dette publique évince l’investissement

C’est manifestement une erreur dans une ère de faibles taux d’intérêt réels. La dette publique évince le capital privé dans les modèles à générations imbriquées en accroissant les taux d’intérêt. Donc, si les taux d’intérêt sont suffisamment faibles pour financer tout investissement décent, il ne peut pas y avoir d’effet d’éviction significatif.

Donc, pour résumer, dans une ère de très faibles taux d’intérêt, la dette publique peut être assurément bien plus élevée. Le raisonnement en faveur de la réduction de la dette publique (relativement au PIB) suite à la pandémie peine à convaincre et, pour convaincre, il faudrait qu’il prenne en compte ce qui pousse les taux d’intérêt réels à être si faibles (la stagnation séculaire), ainsi que toute la littérature sur les pénuries d’actifs sûrs. En particulier, comme Olivier Blanchard l’a souligné, si les taux d’intérêt réels sur la dette publique sont inférieurs au taux de croissance, les hausses de la dette publique provoquées par les récessions vont graduellement se défaire d’elles-mêmes.

Je vais cependant finir par un dernier mythe. En l’occurrence :

4. Les déficits n’importent pas aussi longtemps qu’ils ne créent pas d’inflation excessive

C’est erroné quand les banques centrales indépendantes contrôlent les taux d’intérêt, parce que les banques centrales vont faire varier les taux d’intérêt pour contrôler l’inflation. Les banques centrales indépendantes ont été très efficaces pour ramener l’inflation à de faibles niveaux, ce qui explique pourquoi le gouvernement ou l’opposition ne les abandonnera pas de si tôt. Dans cette situation, les déficits qui sont trop larges ou trop petits vont entraîner des changements des taux d’intérêt plutôt que de l’inflation. (…)

Une fois que les récessions (qu’importe leur origine) sont finies, alors il fait sens d’avoir des cibles pour le déficit public (en excluant l’investissement) relativement au PIB. Ce que cette cible doit être va dépendre de ce que l’on perçoit être le ratio dette publique sur PIB idéal. (Pour plus de détails, voir ici.) Ces cibles sont là non pas parce que des déficits élevés vont sonner la fin du monde, loin de là. En fait, c’est un dispositif visant à discipliner les gouvernements. Par le passé, on pensait qu’il fallait empêcher les gouvernements de gauche de dépenser de trop, mais au Royaume-Uni et aux Etats-Unis, le problème le plus probable est le fait que les gouvernements de droite taxent trop peu.

Ce qui nous amène à pourquoi tant de personnes pensant que la dette publique et les déficits budgétaires sont bien plus importants qu’ils ne le sont en fait. Par le passé, une inquiétude excessive à propos des déficits a été perçue par beaucoup comme une façon essentielle de maintenir la pression sur les dépenses du gouvernement quand un gouvernement de gauche est au pouvoir, ou même comme une façon de réduire la taille de l’Etat quand un gouvernement de droite est au pouvoir. Il est ironique que dans une ère où il est impérieux de réduire le changement climatique, l’importance des cibles de déficit puisse être d’empêcher les gouvernements de droite de réduire les impôts. »

Simon Wren-Lewis, « Some myths about government debt and how it is financed », in Mainly Macro (blog), 14 avril 2020. Traduit par Martin Anota

aller plus loin...

« Faut-il s’inquiéter de la hausse de la dette publique ? »

« Faut-il s'inquiéter de la dette publique lorsque les taux d’intérêt sont faibles ? »

« Pourquoi les gouvernements empruntent-ils ? »

samedi 7 mars 2020

Les répercussions économiques d’une épidémie

Par Martin Anota le samedi 7 mars 2020, 16:00 - Santé

« Il y a un peu plus de dix ans, j’ai été approché par certains experts de la santé qui voulaient connaître les répercussions économiques d’une pandémie de grippe. Ils avaient besoin de quelqu’un avec un modèle macroéconomique pour voir les effets d’équilibre général. Dans les années quatre-vingt, j’avais dirigé une petite équipe qui élabora un modèle de l'économie du Royaume-Uni appelé COMPACT et j’ai rejoint ces experts de la santé pour l’utiliser. L’étude a ensuite été publiée dans la revue Health Economics. (…)

L’actuelle épidémie de coronavirus a des caractéristiques différentes de l’épidémie que j’avais étudiée et, je l’espère, il ne s’agira pas d’une pandémie. (En termes de mortalité, il semble que l’épidémie de coronavirus se situe entre le "cas de base" et le "cas sévère" que nous avions étudiés dans notre travail.) Mais je pense qu’il y a des leçons générales à tirer de cet exercice et qui peuvent s’avérer pertinentes si cette épidémie de coronavirus finit par prendre une dimension pandémique. Je souligne que l’une des hypothèses de notre travail était que l’épidémie était une affaire de trois mois et ce que je vais dire dépend de la nature temporaire de l’épidémie.

Il est utile de dire au départ que la conclusion de tout cela, pour moi, est que les conséquences économiques sont secondaires par rapport aux conséquences en termes de santé pour toute pandémie qui a un taux de mortalité significatif (comme semble présenter jusqu’à présent le coronavirus). L’économie est importante en soi et comme un signal pour éviter des mesures drastiques qui n’influencent pas le nombre de morts, mais au-delà de cela il n’y a pas d’arbitrage significatif entre la prévention des morts et la perte de quelques pourcents de PIB pour moins de la moitié de l’année.

Commençons avec l’impact le moins important d’un point de vue économique, en l’occurrence la chute de la production due au fait que des travailleurs tombent malades. C’est l’effet le moins important en partie parce que les entreprises peuvent le compenser, en particulier si la maladie est l’histoire d’un trimestre. Par exemple, ceux qui ont été malades et qui reviennent au travail peuvent faire des heures supplémentaires. Cela va accroître les coûts et peut temporairement accélérer l’inflation, mais la banque centrale ne doit pas pour autant resserrer sa politique monétaire.

Cet impact "direct" de l’épidémie va réduire le PIB de quelques points de pourcentage au cours de ce trimestre. Le chiffre exact dépendra de la proportion de la population qui tombe malade, du taux de mortalité et du nombre de personnes qui n’iront pas travailler pour éviter de tomber malades. L’impact sur le PIB du Royaume-Uni sur l’ensemble de l’année suite à l’épidémie est d’environ 1 % à 2 %, en partie parce que la production après le trimestre d’épidémie est plus élevée, dans la mesure où les entreprises doivent reconstituer leurs stocks et répondre à la demande différée.

Tout cela suppose que les consommateurs qui ne sont pas encore tombés malades ne changent pas de comportement. Pour une épidémie qui se propage graduellement, cela semble peu probable. L’enseignement le plus important que j’ai tiré de cette étude est que l’épidémie risque de ne pas être seulement un choc d’offre négatif. Elle peut aussi constituer un choc de demande négatif qui frappe très durement certains secteurs spécifiques, en fonction du comportement des consommateurs. C’est parce qu’une grande partie de notre consommation aujourd’hui peut être qualifiée de sociale : je fais référence aux choses qui vous amènent à être en contact avec autrui. Des choses comme aller au bar, au restaurant et aux matchs de foot ou encore voyager. D’autres secteurs qui fournissent des services de consommation qui impliquent un contact personnel (par exemple, la coupe de cheveux) et qui peuvent facilement être retardés peuvent aussi être touchés.

Si les gens s’inquiètent tellement à l’idée de tomber malade qu’ils réduisent cette consommation sociale, l’impact économique sera plus sévère que je ne l’ai indiqué jusqu’à présent. En effet, c’est en partie une perte permanente. Peut-être que vous irez un peu plus souvent au restaurant une fois l’épidémie finie, pour rattraper les sorties que vous n’avez pas faites lorsque vous êtes resté cloîtré chez vous, mais il est probable que, sur l’ensemble de l’année, vous alliez moins au restaurant que vous n’aviez l’habitude de le faire. Ce dont j’ai pris conscience quand j’ai réalisé cette étude, c’est à quel point une grande partie de notre consommation est sociale.

C’est pourquoi les plus gros impacts sur le PIB surviennent quand les gens réduisent leur consommation sociale afin de ne pas être contaminés. Cependant, les chutes de la consommation sociale ne sont pas de la même ampleur d’un scénario à l’autre, pour la simple raison que l’offre et la demande sont complémentaires. Si les écoles ferment et si les gens passent plus de temps sans travailler, le choc d’offre s’en trouve accentué, si bien que le choc de demande a moins de marge pour provoquer des dommages. La plus forte chute dans le PIB annuel dans toutes les variantes que nous avons observées était de 6 %.

La politique monétaire ou budgétaire conventionnelle peut-elle compenser la chute de la consommation sociale ? Seulement en partie, parce que la chute de la consommation est focalisée sur des secteurs spécifiques. Ce qui est plus important et ce que nous n’avons pas exploré dans cet exercice, c’est ce qui se passe si les banques échouent à fournir un financement de court terme pour les entreprises faisant face à une chute soudaine de la demande. Les banques peuvent juger que certaines entreprises qui sont déjà très endettées peuvent ne pas être capables de rembourser tout prêt additionnel de court terme, ce qui alimente les faillites d’entreprises durant l’épidémie.

C’est à la lumière de cela que nous devons considérer l’effondrement des marchés boursiers à travers le monde. En termes macroéconomiques, c’est un choc temporaire, donc Martin Sandbu a raison de dire que la réaction récente des marchés boursiers semble excessive. Mais si plusieurs entreprises se retrouvent en difficulté financière en raison d’une chute temporaire dans la consommation sociale, cela implique une hausse de la prime de risque sur les actions, ce qui contribue à expliquer l’ampleur de l’effondrement boursier que nous avons vu. (Cela ne l’explique pas totalement, dans la mesure où l’essentiel de l’impact sera supporté par les entreprises les plus petites qui n’accèdent pas aux principaux indices boursiers.)

Si j’étais à la tête d’une banque central ou d’un gouvernement, j’aurais déjà commence à avoir des conversations avec les banques pour leur indiquer à quel point il faut éviter que les entreprises fassent faillite durant une épidémie. (...) »

Simon Wren-Lewis, « The economic effects of a pandemic », in Mainly Macro (blog), 2 mars 2020. Traduit par Martin Anota

jeudi 22 août 2019

Austérité : les leçons n’ont pas été tirées

Par Martin Anota le jeudi 22 août 2019, 11:50

« Le Royaume-Uni et la zone euro sont tous deux vulnérables à la prochaine récession, mais les politiciens et les banquiers centraux se renvoient mutuellement la tâche d’y faire face.

Je ne veux pas parler à propos de la probabilité d’une récession au Royaume-Uni, aux Etats-Unis ou dans la zone euro. La prévision reste un pari hasardeux, où il y a simplement trop de variables pour faire quoi que ce soit de précis. Il reste utile de souligner les risques (…). L’inquiétude dont je veux faire part concerne la vulnérabilité du Royaume-Uni et de la zone euro à l’impact d’une éventuelle récession. Cette vulnérabilité fut clairement illustrée par les erreurs commises après la crise financière mondiale. Pourtant,à maints égards, les leçons de cet échec n’ont pas été tirées.

La plupart des gens connaissent l’histoire de l’austérité après la crise financière mondiale. Au Royaume-Uni, l’impact négatif de la crise a été si sévère que même une baisse des taux d’intérêt de 5 % à 0,5 % n’a pas suffi pour contrer son impact. En conséquence, le gouvernement travailliste en 2009 a adopté plusieurs mesures de relance budgétaire. En combinaison avec les taux d’intérêt plus bas, elles ont permis de stopper la chute de la production, mais en 2010 les signes d’une reprise étaient encore fragiles. Le nouveau gouvernement de coalition (réunissant conservateurs et libéraux-démocrates) décida de se focaliser sur la hausse du déficit budgétaire plutôt que sur la reprise et entreprit une large contraction budgétaire, c’est-à-dire se tourna vers l’austérité.

L’austérité britannique a eu pour conséquence la plus lente reprise dans le sillage d’une récession depuis plusieurs siècles. (…)

L’emploi a finalement connu un rebond, mais au prix d’une chute sans précédents des salaires réels. James Smith avance certaines preuves empiriques suggérant que c’est la brutale dépréciation de la livre sterling en 2008 qui explique pourquoi (…)les salaires ont souffert bien plus amplement que nous pouvions nous y attendre. Elle a permis aux entreprises de répondre à la récession en gardant les salaires faibles, tandis que lors des récessions au cours desquelles la livre sterling n’a pas chuté les entreprises ont résisté aux baisses des salaires nominaux et ont donc eu recours à des réductions d’emploi.

L’idée que l’austérité était essentielle pour réduire le déficit public est simplement fausse. Elle a sans doute grandement contribué à la faiblesse de la reprise au Royaume-Uni. Le resserrement de la politique budgétaire a continué jusqu’à aujourd’hui, avec pour conséquence que les taux d’intérêt ont eu à rester faibles pour compenser ce resserrement budgétaire. Au lieu d’être à 5 % comme ils l’étaient avant la crise financière mondiale, les taux d’intérêt sont aujourd’hui inférieurs à 1 %. Comme James Smith le souligne, les baisses de taux d’intérêt lors des précédentes récessions ont été comprises entre 3 et 10 points de pourcentage. Cela signifie que la politique monétaire conventionnelle n’a presque pas de marge de manœuvre pour contrer une nouvelle récession si elle éclatait.

La zone euro est dans une pire position. Elle a connu deux récessions depuis la crise financière, la seconde ayant été largement provoquée par le resserrement budgétaire adopté en conséquence de la crise de la zone euro de 2010-2012. C’est en 2008 que l’inflation sous-jacente en zone euro a pour la dernière fois atteint les 2 % et elle est actuellement autour de 1 %. (Comme le voit en détails Frances Copppola ici.) Les taux d’intérêt fixés par la Banque centrale européenne (BCE) restent à leur borne inférieure. Si une nouvelle récession survenait, provoquée par exemple par une perturbation du commerce international due à Donald Trump, la politique monétaire conventionnelle serait incapable de faire quoi que ce soit pour y faire face.

Bien sûr, les banques centrales au Royaume-Uni et en zone euro ont toujours divers outils de politique monétaire. Mais leur nom est suggestif quant à leur fiabilité. Ils sont non conventionnels parce qu’ils n’ont été utilisés qu’à partir de la crise financière mondiale, donc nous avons peu d’éléments d’appréciation quant à leur impact. (…)

Tout cela est désormais largement compris par les banquiers centraux. Tous ont dit quelque part qu’ils vont se reposer sur la relance budgétaire pour contribuer à contrer la prochaine récession. La BCE a besoin de la relance budgétaire aujourd’hui pour sortir de la précédente. Pourtant, la relance budgétaire est entre les mains des politiciens et non des banquiers centraux et plusieurs politiciens et partis politiques qui ont contribué à mettre en œuvre l’austérité qui freina la reprise consécutive à la crise financière mondiale sont toujours au pouvoir.

Il y a par conséquent un risque que la politique de lutte contre la prochaine récession se retrouve prise entre deux feux. Les banquiers centraux vont dire (…) qu’ils ne sont pas équipés pour la tâche, mais les politiciens seront sourds à ces messages et vont à nouveau commencer à s’inquiéter à propos des déficits qui augmentent inévitablement lors d’une récession. Pour aller plus, nous allons distinguer les cas du Royaume-Uni et de la zone euro.

Au Royaume-Uni, certains peuvent penser qu’avec un nouveau premier ministre le problème de l’austérité a disparu. Pour être élus, les deux candidats ont promis tous les genres de baisses d’impôts et de hausses de dépenses. Mais comme je l’ai récemment affirmé, ce que nous sommes en train de voir ici est ce que les économistes peuvent appeler le biais déficitaire : la tendance à emprunter juste pour le gain politique. Pire, si l’emprunt est principalement utilisé pour les réductions d’impôts (notamment des baisses d’impôts pour les riches) il y a un risque que cela relève d’une stratégie consister à "affamer la bête" (starving the beast), qui consiste, dans un premier temps, à accroître le déficit avec les baisses d’impôts et,dans un deuxième temps,à demander des baisses des dépenses publiques pour ramener le déficit sous contrôle.

Par conséquent, ce n’est pas parce qu’un dirigeant conservateur veut dépenser et réduire les impôts pour plaire aux membres du parti qu’il est garanti qu’il optera pour l’expansion budgétaire lors de la prochaine récession. Aucun membre de la coalition ne s’est excusé pour l’erreur qu’a été l’austérité et nous n’avons aucune raison de croire qu’ils ne la commettront pas à nouveau lors d’une future récession. Le seul parti majeur qui a un cadre budgétaire qui permettrait de passer automatiquement à l’expansion budgétaire quand les taux d’intérêt butent sur leur borne inférieure est le parti travailliste.

Dans la zone euro, les politiciens hauts placés n’ont pas non plus pris conscience que la relance budgétaire est nécessaire quand les taux d’intérêt sont à leur borne inférieure. L’Allemagne en particulier a un grand besoin d’investissements publics, mais elle est retenue par une règle budgétaire qui est digne d’un âge de pierre économique. Les efforts visant à créer un budget pour la zone euro qui puisse agir d’une façon contracyclique peuvent avoir aussi été bloqués par les politiciens, malgré le soutien de la BCE.

Nous pouvons espérer un changement d’attitudes politiques à la fois au Royaume-Uni et dans la zone euro, mais les banquiers centraux ne doivent pas se contenter d’espérer. C’est à eux qu’a été déléguée la tâche de stabiliser l’économie et, s’ils échouent à réussir cette tâche lors d’une récession, beaucoup vont finir par croire que la délégation de la politique monétaire aux banques centrales fut une énorme erreur. De plus, il n’est pas exact que les banques centrales ne peuvent recourir qu’à des mesures non fiables de politique monétaire quand les taux d’intérêt butent sur leur plancher.

Une façon fiable pour une banque centrale de mettre un terme à une récession quand les taux d’intérêt sont à leur borne inférieure consiste à la donner directement aux citoyens. Elle peut aussi créer la monnaie et la donner aux emprunteurs en subventionnant les taux d’emprunt. Dans le premier cas, il s’agit de la monnaie-hélicoptère, un terme dû à Milton Friedman, et celle-ci nécessiterait la coopération avec le gouvernement. Dans le deuxième cas, cela a été réalisé par la BCE par le passé (voir Eric Lonergan ici) et cela pourrait donc être fait à une plus grande échelle sans impliquer de gouvernement. Par essence, cela implique de réduire les taux d’intérêt sur l’emprunt bien en-deçà de la borne inférieure, mais en gardant les taux pour les épargnants à la borne inférieure et en finançant la différence en créant de la monnaie.

Les banques centrales dans la plupart des économies majeures ont été heureuses de créer de la monnaie durant une récession, mais cette monnaie a presque toujours été utilisée par les banques centrales pour acheter des actifs. L’impact sur l’économie est alors difficile à prédire, parce que le revenu de personne n’a augmenté et le taux d’intérêt pour l’emprunt n’a pas chuté significativement. Donner de la monnaie directement à la population plutôt qu’acheter des actifs aurait un impact direct et plus prévisible dans la stimulation de l’économie, comme Frances Coppola l’affirme dans son nouveau livre.

Donc, pourquoi les banques centrales ne font pas cela ? Il y a deux grosses raisons. Premièrement, elles estiment que l’accroissement du revenu des gens est le boulot des gouvernements élus, bien qu’il soit selon moi le boulot de la banque centrale de stabiliser l’économie si le gouvernement ne le fait pas (cf. mon article avec Mark Blyth et Eric Lonergan sur la monnaie-hélicoptère.) Deuxièmement si elles créent de la monnaie pour acheter les actifs, quand l’économie est en reprise elles peuvent si nécessaire retirer de la monnaie de l’économie en vendant ces actifs. S’ils donnent cette monnaie, elles n’auront pas d’actifs à vendre. Cependant, ce problème peut être traité avec les gouvernements garantissant l’offre d’actifs dont une banque centrale a besoin.

Outre ces arguments, je pense qu’il y en a un troisième expliquant pourquoi la plupart des banques centrales n’ont pas proposé d’adopter ces types de mesures de façon significatif : c’est le conservatisme avec un petit "c". Le problème est que, si les politiciens peu enclins à entreprendre une expansion budgétaire lors d’une récession restent au pouvoir, ce conservatisme peut être très coûteux aussi bienpour nous que pour les banques centrales elles-mêmes. »

Simon Wren-Lewis, « How the lessons from austerity have not been learned », in Mainly Macro (blog), 23 juillet 2019. Traduit par Martin Anota

dimanche 21 octobre 2018

Comment la gauche a cessé d’être un parti pour les classes laborieuses

Par Martin Anota le dimanche 21 octobre 2018, 16:00

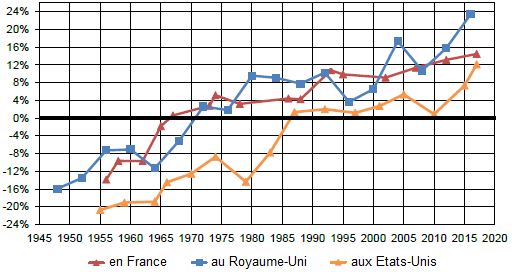

« (…) Thomas Piketty (…) a observé quelles caractéristiques influencent l’orientation partisane (gauche versus droite) en France, au Royaume-Uni et aux Etats-Unis depuis la Seconde Guerre mondiale. (…) Voici un graphique qui montre qu’après la Seconde Guerre mondiale les électeurs qualifiés ont eu tendance à voter à droite, tandis qu’ils tendent maintenant à voter à gauche (et ce, même après avoir contrôlé le revenu, l’âge, etc.).

GRAPHIQUE Ecart entre la part des 10 % des électeurs les plus qualifiés votant à gauche et la part des autres électeurs votant à gauche (en points de pourcentage)

source : Piketty (2018)

Dans chacun des trois pays, le nombre d’électeurs qualifiés a augmenté, ce qui traduit en partie le besoin de travailleurs plus qualifiés.

A l’inverse (et si nous excluons les plus récentes élections qui se sont tenues en France et aux Etats-Unis), le profil des électorats en termes de revenu n’a pas beaucoup changé au cours du temps : les électeurs les plus pauvres sont davantage susceptibles de voter à gauche que les plus riches, en particulier si nous contrôlons le niveau d’éducation, même si les plus pauvres sont de moins en moins susceptibles de voter. Donc le changement dans les comportements électoraux parmi les électeurs qualifiés exige une explication et a de fascinantes implications.

Malheureusement, l’étude ne se penche pas sur cette question, mais elle suggère qu’une partie de l’explication pourrait tenir au fait que des électeurs plus qualifiés tendent à avoir des attitudes plus progressives (liberal) en général et des attitudes plus progressives en matière de migration en particulier (…). La corrélation positive entre la libéralisation sociale et le niveau d’éducation est bien documenté (…), tout comme on a pu l’observer lors du référendum du Brexit.

Je pense qu’il y a d’autres facteurs aussi. Il y a plusieurs raisons susceptibles d’expliquer pourquoi les intérêts du capital humain (comme l’appellent les économistes) sont différents des intérêts des entreprises ou du capital financier, ou de ceux qui n’ont pas du tout de capital. Par exemple, un système éducatif plus méritocratique leur convient mieux que celui où le revenu achète l’éducation, donc ils sont plus susceptibles de soutenir une éducation publique (ou d’en faire partie). Ils vont aussi être davantage susceptibles de consommer la culture subventionnée par l’Etat. Plus généralement, il peut y avoir une volonté de casser les réseaux de classes traditionnels et de les remplacer par des structures plus méritocratiques. D’un autre côté, parce que le capital humain génère un revenu, ils vont moins désirer de redistribution fiscale que les travailleurs. Tout cela crée ce que certains peuvent appeler un "clivage" d’éducation.

Les implications pour les partis de gauche sont que les militants ont de plus en plus été issus des classes moyennes éduquées plutôt que des classes laborieuses et cela a graduellement changé la structure, les programmes et les dirigeants des partis de gauche. Avec le déclin des syndicats, cela a eu pour contrepartie une moindre représentation des classes laborieuses. Piketty décrit cela comme l’émergence de l’élite de la "gauche brahmane" (Brahmin Left), qui peut être comparée à l’élite "marchande" (Merchant) à droite.

Une conséquence pourrait être que l’élite politique dans son ensemble s’intéresse moins aux politiques redistributives qui favorisaient par le passé les travailleurs et contribuaient à la réduction des inégalités de patrimoine que l’on a observée avant les années quatre-vingt et que Piketty a bien documentée ailleurs. Cela a permis à la droite de capturer plus facilement des pans de l’électorat des travailleurs, en particulier quand ces électeurs ont des idées socialement conservatrices. (…)

Il y a quelque chose de moins pessimiste. Comme les partis de droite se sont de plus en plus appuyés sur des politiques conservatrices, autoritaires et anti-minorités pour accroître leur électorat, les partis de gauche trouvent que cela, avec la protection de la richesse et du revenu, constitue une coalition imbattable pour leurs opposants. (Peut-être que cela explique le déclin de si nombreux partis de centre-gauche en Europe). La seule façon de battre cette coalition est de redécouvrir les politiques économiques qui ont aidé les classes laborieuses.

Cette longue étude a d’autres résultats importants. En France, comme au Royaume-Uni, les attitudes publiques ont présenté une moindre hostilité vis-à-vis de l’immigration au cours du temps. Elle note aussi que le tournant socialement conservateur de la droite a contribué à soutenir une loyauté presque totale à la gauche des musulmans au Royaume-Uni et en France et des noirs aux Etats-Unis. (…)

Piketty note que la domination de la gauche parmi les jeunes au Royaume-Uni en 2017, une domination sans précédents au Royaume-Uni, est plus forte qu’elle ne l’a jamais été en France et aux Etats-Unis. Cela peut résultat d’une tendance observée depuis 1997 mais aussi du référendum du Brexit, au cours duquel les vieux ont finalement privé les jeunes d’opportunités. »

Simon Wren-Lewis, « How the left stopped being a party of the working class », in Mainly Macro (blog), 6 octrobre 2018. Traduit par Martin Anota

« billets précédents - page 2 de 35 - billets suivants »